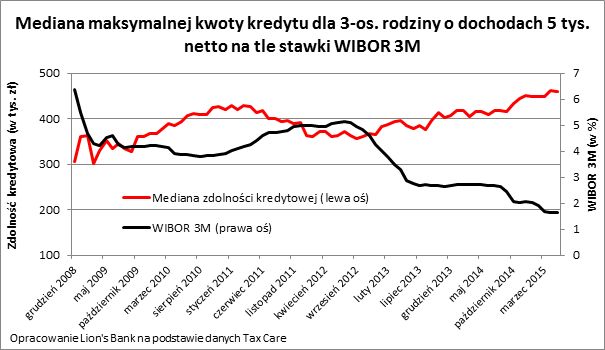

Prawie nikt nie wierzy dziś już w dalsze obniżki stóp procentowych i choć od prawie 3 lat kredyt systematycznie tanieje, czas przygotować się na scenariusz odwrotny. Jeśli dzisiejsze prognozy się ziszczą, to raty kredytów mogą powoli zacząć rosnąć, a wraz z tym banki będą skłonne pożyczyć mniej – wynika z danych, które zebrał Lion’s Bank. Majowe dane pokazują, że trzyosobowa rodzina z dochodem 5 tys. zł netto może pożyczyć 459,9 tys. zł (mediana) w formie 30-letniego kredytu. Założyliśmy, że kredytobiorcy zobowiązują się do korzystania z bankowego rachunku i karty kredytowej, a w niektórych bankach także kupują dodatkowe ubezpieczenie (o ile jest to niezbędne). Majowy wynik jest o 1,7 tys. zł niższy niż kwietniowy, ale za to aż o 43,5 tys. zł wyższy niż w analogicznym okresie przed rokiem i aż o 102,9 tys. zł wyższy niż we wrześniu 2012 roku. Ta druga data jest o tyle ważna, że od września rynek zaczął dyskontować mające nadejść obniżki stóp procentowych, co przełożyło się na spadek oprocentowania i rosnące możliwości pożyczkowe.

Zdolność kredytowa znacznie już nie wzrośnie

Po prawie trzech latach możliwości zakupowe modelowej rodziny zmieniły się diametralnie. Dodatkowa kwota ponad 100 tys. zł pozwala w miastach wojewódzkich na zakup przynajmniej jednego dodatkowego pokoju, jeśli nie dodatkowej kawalerki. Wszystko wskazuje jednak na to, że możliwości pożyczkowe modelowej rodziny znacznie już nie wzrosną. Rada Polityki Pieniężnej nie planuje już bowiem obniżek stóp procentowych, a gracze rynkowi już dziś spekulują kiedy zacznie się cykl podwyżek. W efekcie WIBOR 3M – ważny składnik oprocentowania większości kredytów złotowych – w maju nieznacznie wzrósł po raz pierwszy od niemal pół roku. Gdy natomiast WIBOR rośnie drożeją kredyty, a im kredyt droższy, tym bank skłonny jest mniej pożyczyć przy tym samym poziomie dochodów.

W rok rata spadła o 176 zł

Póki co widmo podwyżek stóp procentowych jest jednak wciąż odległe i kredytobiorcy mogą cieszyć się z wysokiej zdolności kredytowej i niskich rat. Obecnie chcąc zaciągnąć bowiem kredyt na 300 tys. zł i 30 lat, trzeba się liczyć z ratą miesięczną na poziomie 1339 zł (przy założeniu marży na poziomie 1,78%). Rok temu rata kredytu o identycznej wartości wynosiła 1515 zł, czyli była o 176 zł wyższa.

Ale Uwaga! Trzeba pamiętać, że zadłużając się dziś – przy niskim poziomie stóp procentowych – można co prawda pożyczyć więcej, ale gdy stopy zaczną rosnąć wyższa będzie też comiesięczna rata. Dziś za każde pożyczone na 30 lat 100 tys. zł trzeba do banku oddawać co miesiąc 446 zł. Gdyby stopy procentowe wzrosły do poziomu sprzed obniżek (podstawowa stopa była na poziomie 4,75%, a nie 1,5% jak dziś), rata w przeliczeniu na każde pożyczone 100 tys. zł mogłaby wzrosnąć do poziomu około 640 zł miesięcznie.

Przeciętna marża kredytowa

Możliwości pożyczkowe modelowej rodziny rosną od czwartego kwartału 2012 r. Wtedy to już bowiem rynek zaczął dyskontować oczekiwany początek cyklu obniżek stóp procentowych. Na początku września 2012 r. przykładowa rodzina mogła pożyczyć na mieszkanie 357 tys. zł, a dziś już 459,9 tys. zł, czyli o 102,9 tys. zł więcej. W dużej mierze wynika to z faktu, że w trzecim kwartale 2012 r. podstawowa stopa procentowa była na poziomie 4,75%, a dziś jedynie 1,5%.

Inaczej niż stopy procentowe zachowują się marże w bankach komercyjnych. Przeważnie banki podnoszą swoje marże wtedy, gdy koszt pieniądza maleje, a obniżają je, gdy RPP zacieśnia politykę pieniężną. Obecnie mamy do czynienia z okresem przejściowym. Marże kredytowe wyraźnie wzrastały od roku 2011 do 2014, a dane zebrane przez Tax Care sugerują ich stabilizację w ostatnim czasie. Aktualna średnia to 1,78%, a więc jedynie o 0,03 pkt. proc. więcej niż przed rokiem.

W hipotecznym rodzina dostanie więcej

Trzeba oczywiście pamiętać, że oferty banków są bardzo zróżnicowane. Doskonałym tego przykładem jest chociażby kwota kredytu, na którą mogłaby liczyć modelowa rodzina w poszczególnych bankach. Zakładamy, że trzyosobowa rodzina o dochodzie 5 tys. zł netto mieszka w mieście mającym 150 tys. mieszkańców, nie ma żadnych kredytów i posiada samochód. Rodzina chce kupić mieszkanie o pow. 70 m kw. i w tym celu zadłużyć się na 30 lat w równych ratach z możliwie niskim wkładem własnym.

Efekt? Cztery banki są skłonne pożyczyć takim kredytobiorcom ponad pół miliona złotych, a więc ponad 100 razy więcej niż wynoszą miesięczne dochody kredytobiorcy. Są to Raiffeisen Polbank, Alior Bank, Pekao Bank S.A. i Eurobank. Pierwsza z instytucji skłonna jest nawet pożyczyć hipotetycznym kredytobiorcom ponad 600 tysięcy złotych. Na drugim biegunie są Deutsche Bank Polska, PKO BP, mBank i ING Bank Śląski. Według ich deklaracji modelowa rodzina mogłaby liczyć na kredyt w kwocie od 350 do niespełna 400 tys. zł.

Na uwagę zasługuje ponadto para bliźniaczych banków: PKO BP i PKO Hipoteczny. W pierwszym z nich modelowa rodzina mogłaby liczyć co prawda jedynie na 355,3 tys. zł kredytu, ale w drugim już ponad 473 tys. zł. Oferta tej drugiej instytucji jest jednak zarezerwowana dla klientów postrzeganych jako bezpieczniejsi, a więc takich, którzy mają przynajmniej 20-proc. wkład własny.

Kredyt tańszy już nie będzie

Prognozy na najbliższe miesiące sugerują, że raty kredytów w najbliższym czasie zaczną powoli rosnąć. Tak przynajmniej wynika z aktualnych notowań kontraktów terminowych na stopę procentową. Wynika z nich, że WIBOR 3M w perspektywie 9 miesięcy może wzrosnąć do poziomu 1,76% z dzisiejszych 1,67%. Co więcej w dłuższym horyzoncie czasowym (15-miesięcznym) kontrakty na WIBOR 3M notowane są na poziomie 1,97%, a za 21 miesięcy jest to już 2,19%. Liczby te są o tyle ważne, że składnikiem oprocentowania kredytu mieszkaniowego w Polsce bardzo często jest właśnie WIBOR 3M. W efekcie gdy jest on niższy, raty maleją i odwrotnie.

Co te liczby właściwie znaczą? Gracze rynkowi sądzą, że w 2015 roku wciąż będzie można się cieszyć rekordowo niskimi stopami procentowymi, ale w 2016 roku dojdzie już do pierwszej podwyżki. Co więcej w horyzoncie dwuletnim można się spodziewać 2-3 decyzji o wzroście kosztu pieniądza – tak przynajmniej rynek wycenia dziś najbardziej prawdopodobny scenariusz. Warto w tym miejscu podkreślić, że oczekiwania rynkowe stają się w ostatnim czasie coraz bardziej sceptyczne. Jeszcze miesiąc temu pierwsza podwyżka stóp procentowych spodziewana była raczej na początku 2017 roku.

Poznańskie Nieruchomości portal informacyjny oferta deweloperska Poznań i inwestycje w mieście, mieszkania, działki, lokale

Poznańskie Nieruchomości portal informacyjny oferta deweloperska Poznań i inwestycje w mieście, mieszkania, działki, lokale

2007 - 2024

2007 - 2024